8 800 333 78 26

Тарифы

Блог

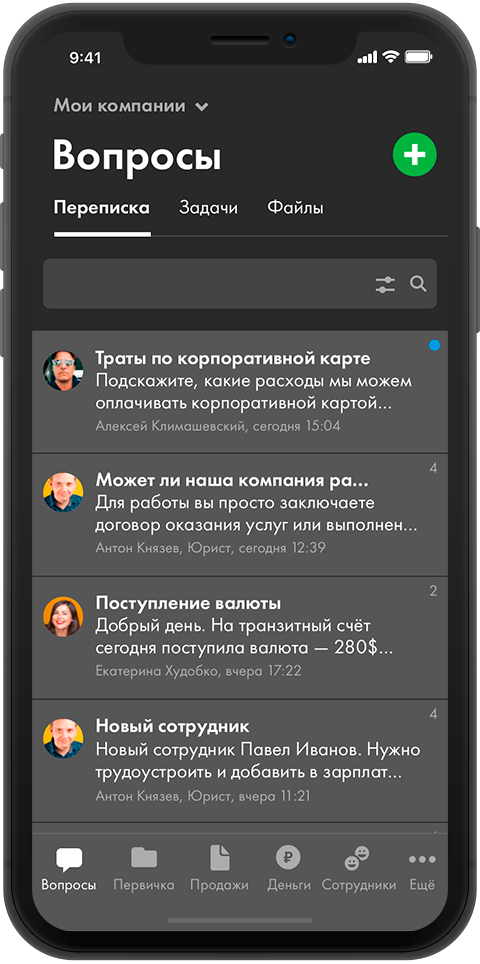

Приложение «Кнопка»

Дома, в офисе, в такси — вести дела можно где угодно. Поэтому Кнопка работает на всех устройствах. Налоги, первичка, сотрудники и движения по счетам всегда под контролем и умещаются на ладони.

Приложение «Кнопка»

Дома, в офисе, в такси — вести дела можно где угодно. Поэтому Кнопка работает

на всех устройствах. Налоги, первичка, сотрудники и движения по счетам всегда

под контролем и умещаются на ладони.

Бизнес

Документооборот

Помощь

Автоматизация

Оставьте заявку, мы перезвоним, расскажем всё о Кнопке. Подключим.

Календарь есть у всех, а у нас кино! Устраивайтесь поудобнее, запасайтесь попкорном, впереди вас ждут: драма с НДС в главной роли, сериал СЗВ-М, ужасы от ФСС, боевик с прибылью и вестерн с ОКВЭДами.

Привет, предприниматель!

Кнопка сделала афишу

отчётности в 2022 году.

Кнопка сделала афишу

отчётности в 2022 году.

Любой фильм можно добавить себе в календарь, чтобы не пропустить.

А если не хотите следить сами — подключайтесь.

Мы придумали Кнопку, чтобы предпринимателям было легче и безопаснее вести бизнес.

А если не хотите следить сами — подключайтесь.

Мы придумали Кнопку, чтобы предпринимателям было легче и безопаснее вести бизнес.

Календарь отчётности для ИП на НДС с сотрудниками 2022 год

Простые ответы на сложные вопросы о налогах и отчётах.

Если вы используете общую систему налогообложения, то вам придётся ежеквартально платить НДС — налог на добавленную стоимость.

Что же это за НДС такой?

При продаже товаров и услуг компании на общей системе должны уплачивать 20% от стоимости товара. Именно поэтому все стараются указывать цены с НДС. Компании могут уменьшать НДС с продаж за счёт НДС с покупок.

Давайте представим: вы купили товар, который хотите продать. Например, люстру. Купили за 480 000 ₽ с НДС. Это значит, что люстра стоит 400 000 ₽ и вместе с ней вы «купили» 80 000 ₽ НДС. Продавать её мы будем за 600 000 ₽. То есть сама люстра 500 000 ₽ + 100 000 ₽ НДС.

К стоимости люстры с момента её производства разные люди добавляли ценность и стоимость, и накопили НДС внутри цены — 80 000 ₽. Этот НДС не ваш. Ваш НДС считается так: 100 000 ₽ НДС продажи минус 80 000 ₽ НДС покупки будет 20 000 ₽.

Посчитаем, сколько же вы заработаете: 600 000 ₽ - 480 000 ₽ - 20 000 ₽ = 100 000 ₽ на люстре вы заработаете «грязными». Это ещё не считая прибыль. Налог на неё нас ждёт впереди.

«А ты работаешь с НДС?» — частый вопрос поставщику.

Если же НДС у вашего поставщика не выделен, например, они на УСН, картина меняется.

Предположим, вы купили ту же люстру, но у поставщика, который работает без НДС, за 480 000 ₽. Продаём уже с НДС за те же 600 000 ₽. В таком случае, весь налог 100 000 ₽ рублей ложится на ваши плечи, так как вычитать нечего. Тогда ваш доход будет: 600 000 ₽ - 480 000 ₽ - 100 000 ₽ = 20 000 ₽. Заработали в 5 раз меньше, если купили люстру у поставщика без НДС. А ещё налог на прибыль, помните?

На примере одной продажи выглядит всё просто. Однако налог рассчитывается по всем операциям, в которых есть НДС. Попробуем сформулировать: мы суммируем весь НДС от продаж и вычитаем из него НДС от всех затрат — это и будет сумма НДС, которую нужно заплатить по итогам работы каждых трёх месяцев. А ещё необходимо сдать декларацию.

Общая система самая громоздкая, есть нюансы, исключения и особенности. Наши примеры — это вершина айсберга. Подключайтесь к Кнопке, мы знаем как точно считать налоги, и тогда бухгалтерия не будет вас отвлекать, а налоги будут оптимальными :)

Что же это за НДС такой?

При продаже товаров и услуг компании на общей системе должны уплачивать 20% от стоимости товара. Именно поэтому все стараются указывать цены с НДС. Компании могут уменьшать НДС с продаж за счёт НДС с покупок.

Давайте представим: вы купили товар, который хотите продать. Например, люстру. Купили за 480 000 ₽ с НДС. Это значит, что люстра стоит 400 000 ₽ и вместе с ней вы «купили» 80 000 ₽ НДС. Продавать её мы будем за 600 000 ₽. То есть сама люстра 500 000 ₽ + 100 000 ₽ НДС.

К стоимости люстры с момента её производства разные люди добавляли ценность и стоимость, и накопили НДС внутри цены — 80 000 ₽. Этот НДС не ваш. Ваш НДС считается так: 100 000 ₽ НДС продажи минус 80 000 ₽ НДС покупки будет 20 000 ₽.

Посчитаем, сколько же вы заработаете: 600 000 ₽ - 480 000 ₽ - 20 000 ₽ = 100 000 ₽ на люстре вы заработаете «грязными». Это ещё не считая прибыль. Налог на неё нас ждёт впереди.

«А ты работаешь с НДС?» — частый вопрос поставщику.

Если же НДС у вашего поставщика не выделен, например, они на УСН, картина меняется.

Предположим, вы купили ту же люстру, но у поставщика, который работает без НДС, за 480 000 ₽. Продаём уже с НДС за те же 600 000 ₽. В таком случае, весь налог 100 000 ₽ рублей ложится на ваши плечи, так как вычитать нечего. Тогда ваш доход будет: 600 000 ₽ - 480 000 ₽ - 100 000 ₽ = 20 000 ₽. Заработали в 5 раз меньше, если купили люстру у поставщика без НДС. А ещё налог на прибыль, помните?

На примере одной продажи выглядит всё просто. Однако налог рассчитывается по всем операциям, в которых есть НДС. Попробуем сформулировать: мы суммируем весь НДС от продаж и вычитаем из него НДС от всех затрат — это и будет сумма НДС, которую нужно заплатить по итогам работы каждых трёх месяцев. А ещё необходимо сдать декларацию.

Общая система самая громоздкая, есть нюансы, исключения и особенности. Наши примеры — это вершина айсберга. Подключайтесь к Кнопке, мы знаем как точно считать налоги, и тогда бухгалтерия не будет вас отвлекать, а налоги будут оптимальными :)

Этот налог платят компании на общей системе налогообложения, те, что с НДС работают. Или не платят, если их деятельность подпадает под льготы по этому налогу. Налог на прибыль составляет 20%.

Прибыль — это разница между суммарными доходами и затратами организации. Пожалуй, это самый главный показатель эффективности компании.

Чем больше прибыль — тем лучше. Хотя тем больше налог к уплате :) Важно, что налог на прибыль считается по суммам, очищенным от НДС. Давайте опять на примере.

Допустим, вы купили торшер за 240 000 ₽ с НДС для перепродажи. Очищаем от НДС, товар стоит 200 000 ₽ без НДС, это ваши затраты. И затем продали его за 360 000 ₽ с НДС. Очищаем от НДС, цена продажи 300 000 ₽ без НДС — это ваша выручка.

Теперь от выручки отнимем затраты: 300 000 ₽ минус 200 000 ₽, будет 100 000 — это ваша прибыль. Вот от неё и отдаём налоговой 20%, то есть 20 000 ₽.

Раз уж тут собрались, давайте посчитаем чистую прибыль?

Где-то взяли 240 000 ₽.

Купили торшер за за 240 000 ₽ с НДС.

Продали торшер за 360 000 ₽ с НДС.

Вернули 240 000 ₽ туда, где взяли.

На счёте у нас осталось 120 000 ₽.

Платим НДС 20 000 ₽, как считать НДС мы рассказываем выше.

Платим налог на прибыль 20 000 ₽.

Заработали чистыми 80 000 ₽, хоть и перепродали торшер на 120 000 ₽ дороже. Такие дела.

Просто? Да. Если бы не Налоговый кодекс и другие законы. Рассчитать НДС и прибыль без использования специальных программ очень сложно, а без знаний нюансов практически невозможно.

Подключайтесь к Кнопке, мы всё сделаем за вас :)

Прибыль — это разница между суммарными доходами и затратами организации. Пожалуй, это самый главный показатель эффективности компании.

Чем больше прибыль — тем лучше. Хотя тем больше налог к уплате :) Важно, что налог на прибыль считается по суммам, очищенным от НДС. Давайте опять на примере.

Допустим, вы купили торшер за 240 000 ₽ с НДС для перепродажи. Очищаем от НДС, товар стоит 200 000 ₽ без НДС, это ваши затраты. И затем продали его за 360 000 ₽ с НДС. Очищаем от НДС, цена продажи 300 000 ₽ без НДС — это ваша выручка.

Теперь от выручки отнимем затраты: 300 000 ₽ минус 200 000 ₽, будет 100 000 — это ваша прибыль. Вот от неё и отдаём налоговой 20%, то есть 20 000 ₽.

Раз уж тут собрались, давайте посчитаем чистую прибыль?

Где-то взяли 240 000 ₽.

Купили торшер за за 240 000 ₽ с НДС.

Продали торшер за 360 000 ₽ с НДС.

Вернули 240 000 ₽ туда, где взяли.

На счёте у нас осталось 120 000 ₽.

Платим НДС 20 000 ₽, как считать НДС мы рассказываем выше.

Платим налог на прибыль 20 000 ₽.

Заработали чистыми 80 000 ₽, хоть и перепродали торшер на 120 000 ₽ дороже. Такие дела.

Просто? Да. Если бы не Налоговый кодекс и другие законы. Рассчитать НДС и прибыль без использования специальных программ очень сложно, а без знаний нюансов практически невозможно.

Подключайтесь к Кнопке, мы всё сделаем за вас :)

Представьте, что вместо нескольких налогов можно платить всего один!

В этом и есть суть УСН, она же «упрощёнка». При упрощенной системе налогообложения налогоплательщики освобождаются от налогов: на прибыль, НДС, на имущество. Здорово, правда? :)

При УСН не избежать земельного и транспортного налогов.

Вы можете использовать УСН, если у вас: штат менее 100 человек и доход не превышает 150 000 000 ₽ в год.

И тут ещё нужно сделать выбор, ведь есть две упрощёнки. Нужно выбрать, какая налогооблагаемая база будет выгоднее.

Упрощёнка с доходов. Она же УСН Доходы. Она же УСН Д. Она же УСН 6%.

Из названия становится понятно: платим 6% налога со всего дохода. Доход — это всё, что пришло на счёт и в кассу.

Пример:

В кассу и на счёт пришёл от покупателей 1 000 000 ₽.

Платим 60 000 ₽

Конец примера.

На самом деле так не всегда. Есть нюансы, например, налог по упрощёнке 6% ИП могут уменьшать на сумму страховых взносов. Если вы работаете по агентской схеме, то 6% нужно платить от агентских, а не от всей суммы оплаты.

В Кнопке мы знаем все нюансы работы с упрощёнкой и сможем всё посчитать так, чтобы вы не переплатили, а вопросов у налоговой не возникло.

Упрощёнка Доходы-Расходы. Она же УСН Д-Р. Она же Упрощёнка 15%.

Чуть сложнее, чем УСН 6%, примерно как математика 3 и 5 класса. Налоговая ждёт, что вы оплатите 15% с разницы между всеми вашими доходами и расходами.

Пример:

В кассу и на счёт пришли от покупателей 2 000 000 ₽.

Поставщикам, зарплаты, аренды и т. д. мы оплатили 1 000 000 ₽.

Платим 150 000 ₽ = (2 000 000 — 1 000 000) * 15%.

И что вы думали? Есть нюансы, как всегда. К примеру, торговые компании вычитать из доходов могут только те суммы, которые оплатили в том же квартале, в котором продали то, что купили.

В Кнопке мы знаем все нюансы работы с упрощёнкой и сможем всё посчитать так, чтобы вы не переплатили, а вопросов у налоговой не возникло :)

В этом и есть суть УСН, она же «упрощёнка». При упрощенной системе налогообложения налогоплательщики освобождаются от налогов: на прибыль, НДС, на имущество. Здорово, правда? :)

При УСН не избежать земельного и транспортного налогов.

Вы можете использовать УСН, если у вас: штат менее 100 человек и доход не превышает 150 000 000 ₽ в год.

И тут ещё нужно сделать выбор, ведь есть две упрощёнки. Нужно выбрать, какая налогооблагаемая база будет выгоднее.

Упрощёнка с доходов. Она же УСН Доходы. Она же УСН Д. Она же УСН 6%.

Из названия становится понятно: платим 6% налога со всего дохода. Доход — это всё, что пришло на счёт и в кассу.

Пример:

В кассу и на счёт пришёл от покупателей 1 000 000 ₽.

Платим 60 000 ₽

Конец примера.

На самом деле так не всегда. Есть нюансы, например, налог по упрощёнке 6% ИП могут уменьшать на сумму страховых взносов. Если вы работаете по агентской схеме, то 6% нужно платить от агентских, а не от всей суммы оплаты.

В Кнопке мы знаем все нюансы работы с упрощёнкой и сможем всё посчитать так, чтобы вы не переплатили, а вопросов у налоговой не возникло.

Упрощёнка Доходы-Расходы. Она же УСН Д-Р. Она же Упрощёнка 15%.

Чуть сложнее, чем УСН 6%, примерно как математика 3 и 5 класса. Налоговая ждёт, что вы оплатите 15% с разницы между всеми вашими доходами и расходами.

Пример:

В кассу и на счёт пришли от покупателей 2 000 000 ₽.

Поставщикам, зарплаты, аренды и т. д. мы оплатили 1 000 000 ₽.

Платим 150 000 ₽ = (2 000 000 — 1 000 000) * 15%.

И что вы думали? Есть нюансы, как всегда. К примеру, торговые компании вычитать из доходов могут только те суммы, которые оплатили в том же квартале, в котором продали то, что купили.

В Кнопке мы знаем все нюансы работы с упрощёнкой и сможем всё посчитать так, чтобы вы не переплатили, а вопросов у налоговой не возникло :)

Если в течение месяца у вас происходили кадровые изменения: приняли сотрудника, перевели его на другую работу, уволили, уволился, то вам нужно информацию об этом указать в отчёте СЗВ-ТД и сдать его в ПФР.

Отчёт имеет простую форму. В ПФР его нужно подавать не позднее следующего рабочего дня после даты издания приказа о приёме либо об увольнении сотрудника. Заключили договор 16 января, 17-го нужно об этом сообщить в ПФР.

А ещё в 2020 году многие перешли на электронные трудовые книжки — заявления о переходе на ЭТК или о сохранении бумажной ТК также передаем в этом отчёте.

В случае других кадровых изменений, например, при переводе на другую должность, отчёт подавайте ежемесячно, но не позднее 15-го числа.

Зачем этот дополнительный контроль? Есть мнение, что таким образом оперативно выявляют работающих пенсионеров. Вы знаете, что работающие пенсионеры лишаются части пенсии, если начинают работать.

Достоверно это не известно. А отчёт сдавать нужно.

Отчёт имеет простую форму. В ПФР его нужно подавать не позднее следующего рабочего дня после даты издания приказа о приёме либо об увольнении сотрудника. Заключили договор 16 января, 17-го нужно об этом сообщить в ПФР.

А ещё в 2020 году многие перешли на электронные трудовые книжки — заявления о переходе на ЭТК или о сохранении бумажной ТК также передаем в этом отчёте.

В случае других кадровых изменений, например, при переводе на другую должность, отчёт подавайте ежемесячно, но не позднее 15-го числа.

Зачем этот дополнительный контроль? Есть мнение, что таким образом оперативно выявляют работающих пенсионеров. Вы знаете, что работающие пенсионеры лишаются части пенсии, если начинают работать.

Достоверно это не известно. А отчёт сдавать нужно.

У вас наверняка есть сотрудники, с которыми заключён трудовой договор, или вы привлекаете физиков по договорам ГПХ, без трудоустройства. И платите им деньги, а вместе с этим платите страховые взносы в ПФР и ФСС. В таком случае каждый месяц нужно будет сдавать СЗВ-М. По сути, в нём содержится список сотрудников и номера СНИЛСов тех, кто у вас работал в прошлом месяце.

Сдаём СЗВ-М в пенсионку. Отчёт нужно сдавать не позднее 15-го числа месяца, следующего за расчётным. Если дата выпадает на выходной, то по общему правилу дедлайн переносится на следующий ближайший рабочий день. В нём нет никаких сложностей, главное не забыть.

С Кнопкой вам не нужно будет об этом помнить, мы всё сделаем за вас :)

Сдаём СЗВ-М в пенсионку. Отчёт нужно сдавать не позднее 15-го числа месяца, следующего за расчётным. Если дата выпадает на выходной, то по общему правилу дедлайн переносится на следующий ближайший рабочий день. В нём нет никаких сложностей, главное не забыть.

С Кнопкой вам не нужно будет об этом помнить, мы всё сделаем за вас :)

Для сотрудников, которые болеют или в декрете создан фонд ФСС, который копит деньги, чтобы платить их сотруднику, когда он не может работать. Напомним, что с 2021 года Фонд Социального Страхования выплачивает больничные и декретные напрямую сотруднику на карту. Мы писали об этом тут.

Сейчас этот отчёт содержит данные о несчастных случаях на производстве. Сдаём такой отчёт ежеквартально в территориальное отделение фонда. Если случаев не было, то отчёт всё равно сдаём.

С Кнопкой вам не потребуется во всём этом разбираться.

Сейчас этот отчёт содержит данные о несчастных случаях на производстве. Сдаём такой отчёт ежеквартально в территориальное отделение фонда. Если случаев не было, то отчёт всё равно сдаём.

С Кнопкой вам не потребуется во всём этом разбираться.

Раньше один раз в год сдавали 2-НДФЛ, в котором указывали информацию об общей сумме дохода, сумме вычетов и суммарном НДФЛ за год по каждому сотруднику в отдельности. Списком.

Сейчас также продолжаем это делать, но с 2016 года добавился еще один отчёт: 6-НДФЛ. Его нужно сдавать ежеквартально и указывать информацию такую же, как и в 2-НДФЛ, но в целом по организации. Просуммировать нужно всех. Больше отчётов :)

На самом деле уже давно обсуждается, чтобы эти отчёты слепить в один. Ждём.

Сейчас также продолжаем это делать, но с 2016 года добавился еще один отчёт: 6-НДФЛ. Его нужно сдавать ежеквартально и указывать информацию такую же, как и в 2-НДФЛ, но в целом по организации. Просуммировать нужно всех. Больше отчётов :)

На самом деле уже давно обсуждается, чтобы эти отчёты слепить в один. Ждём.

Если вы:

— получаете дополнительный доход, помимо основного;

— продали недвижимость или имущество, которое находилось у вас в собственности;

— выиграли в лотерею;

— сдаёте имущество в аренду;

— открываете собственное ИП, являетесь нотариусом или адвокатом;

То, во-первых, мы за вас очень рады :)

А во-вторых: вам необходимо сдавать декларацию 3-НДФЛ в налоговую. Её сдают за год.

Если налоговая декларация заполняется с целью дальнейшей уплаты налогов, необходимо подать её до 30 апреля. Уплатить налог необходимо до 15 июля.

Помимо обеспечения налоговой отчётности, декларация даёт возможность оформить налоговый вычет. Как это сделать мы писали тут. Воспользовавшись такой возможностью, можно получить возврат налогов. В этом случае подать её можно в любое время, главное, чтобы с момента оплаты прошло не более, чем три года.

— получаете дополнительный доход, помимо основного;

— продали недвижимость или имущество, которое находилось у вас в собственности;

— выиграли в лотерею;

— сдаёте имущество в аренду;

— открываете собственное ИП, являетесь нотариусом или адвокатом;

То, во-первых, мы за вас очень рады :)

А во-вторых: вам необходимо сдавать декларацию 3-НДФЛ в налоговую. Её сдают за год.

Если налоговая декларация заполняется с целью дальнейшей уплаты налогов, необходимо подать её до 30 апреля. Уплатить налог необходимо до 15 июля.

Помимо обеспечения налоговой отчётности, декларация даёт возможность оформить налоговый вычет. Как это сделать мы писали тут. Воспользовавшись такой возможностью, можно получить возврат налогов. В этом случае подать её можно в любое время, главное, чтобы с момента оплаты прошло не более, чем три года.

Вся же отчётность бухгалтерская, скажите вы. А вот и нет.

Есть и отдельная бухгалтерская отчётность для организаций. ООО должны раз в год подавать в налоговую данные о своей деятельности за прошлый год. Отчёт содержит данные ООО: об убытках, доходах, имуществе, остатках на складах и т. д. В общем, всё-всё, что есть в 1С и других отчётах :)

Сдаём в налоговую. Отчёт без оплаты.

Есть и отдельная бухгалтерская отчётность для организаций. ООО должны раз в год подавать в налоговую данные о своей деятельности за прошлый год. Отчёт содержит данные ООО: об убытках, доходах, имуществе, остатках на складах и т. д. В общем, всё-всё, что есть в 1С и других отчётах :)

Сдаём в налоговую. Отчёт без оплаты.

Так называют расчёт по страховым взносам, ранее РСВ-1. Очередной кадровый отчёт. Но уже не в пенсионку или ФСС, а в налоговую. Собираем в нём данные о перечисленных зарплатах на руки, взносах по каждому сотруднику в штате и по договорам ГПХ и общую сумму. Отправляем раз в квартал.

Как будто налоговая не видит по банку и в других отчётах эти данные. Ну, не видит. Поможем им :)

Как будто налоговая не видит по банку и в других отчётах эти данные. Ну, не видит. Поможем им :)

Есть такой взнос ФСС НС, от 0,2% до 8,5% с зарплаты. Это компенсация при наступлении несчастных случаев. Ставка взноса зависит от вида деятельности.

К примеру, если вы IT-компания и занимаетесь разработкой, то у вас 0,2%. Если у вас опасное производство, то ставка может быть до 2,9%.

Чтобы ФСС точно понимали по какой ставке вам платить, а бухгалтер начислять придумана такая штука: каждый год все ООО и ИП (по желанию, например, для уменьшения) должны сообщить по какому коду ОКВЭД они работали в прошлом году, получали основной доход. Исходя из этих данных и определяется ставка на будущий год. Логика!

Подаём всем миром в ФСС до 15 апреля включительно. Можно почтой, можно электронно. Если не подать, ФСС будет считать по максимально возможной ставке из того набора ОКВЭДов, который у вас есть.

Кнопка разберётся и с этим простым, но отвлекающим действием :)

К примеру, если вы IT-компания и занимаетесь разработкой, то у вас 0,2%. Если у вас опасное производство, то ставка может быть до 2,9%.

Чтобы ФСС точно понимали по какой ставке вам платить, а бухгалтер начислять придумана такая штука: каждый год все ООО и ИП (по желанию, например, для уменьшения) должны сообщить по какому коду ОКВЭД они работали в прошлом году, получали основной доход. Исходя из этих данных и определяется ставка на будущий год. Логика!

Подаём всем миром в ФСС до 15 апреля включительно. Можно почтой, можно электронно. Если не подать, ФСС будет считать по максимально возможной ставке из того набора ОКВЭДов, который у вас есть.

Кнопка разберётся и с этим простым, но отвлекающим действием :)

Регистрируйтесь в нашем приложении, сошлитесь на этот материал, и мы дадим ответ. Это бесплатно.

Если вы уже наш клиент, напишите своему человеку в Кнопке в раздел Вопросы.

Если вы уже наш клиент, напишите своему человеку в Кнопке в раздел Вопросы.

Поручи бухгалтерию команде экспертов и искусственному интеллекту. Развивай бизнес.

Берём на себя бухгалтерию, юридические вопросы, общение с банками и налоговой.

С Кнопкой вы сделаете больше.

С Кнопкой вы сделаете больше.

Твой бизнес важнее бухгалтерии

Сколько стоит Кнопка?

Наш калькулятор подскажет стоимость аутсорсинга бухгалтерии и оптимальный тариф для вашего бизнеса.

Удобный календарь со сроками отчётности на 2022 год для директора и бухгалтера от Кнопки

Каждый предприниматель знает, что бизнес должен отчитываться в налоговую и фонды. Подавать отчёты и оплачивать налоги в установленные сроки. Сроки устанавливает государство заранее. Чтобы было удобнее, мы сделали календарь отчётности на 2022 год, в нём есть все сроки отчётности.

В календаре отчётности вы сможете отфильтровать нужные отчёты по форме собственности: ООО или ИП, системе налогообложения: ОСНО, УСН «Доходы», УСН «Доходы минус расходы», есть ли сотрудники в штате. А также выбрать период.

Календарь отчётности для ООО и ИП на ОСНО на 2022 год содержит более 35 отчётов, и это без отчётности за имущество, транспорт, косвенным налогам и другим специальным отчётам.

Календарь отчётности для ИП на УСН на 2022 год содержит более 25 отчётов. Без учёта отчётности за имущество, транспорт, отчётности по косвенным налогам и другим специальным отчётам.

Наш календарь отчётности будет полезен, как директору компании, так и бухгалтеру. Удобно контролировать сроки и дедлайны. Кстати, любое событие из нашего календаря отчётности на 2022 год можно добавить себе в Google Calendar, Apple Calendar, Outlook, или другой календарь, просто нажмите «Добавить» в календарь в самом событии.

В календаре отчётности вы сможете отфильтровать нужные отчёты по форме собственности: ООО или ИП, системе налогообложения: ОСНО, УСН «Доходы», УСН «Доходы минус расходы», есть ли сотрудники в штате. А также выбрать период.

Календарь отчётности для ООО и ИП на ОСНО на 2022 год содержит более 35 отчётов, и это без отчётности за имущество, транспорт, косвенным налогам и другим специальным отчётам.

Календарь отчётности для ИП на УСН на 2022 год содержит более 25 отчётов. Без учёта отчётности за имущество, транспорт, отчётности по косвенным налогам и другим специальным отчётам.

Наш календарь отчётности будет полезен, как директору компании, так и бухгалтеру. Удобно контролировать сроки и дедлайны. Кстати, любое событие из нашего календаря отчётности на 2022 год можно добавить себе в Google Calendar, Apple Calendar, Outlook, или другой календарь, просто нажмите «Добавить» в календарь в самом событии.

Офис в Москве

метро Баррикадная, ул. Садовая-Кудринская, д. 8, мансардный этаж. Кнопка 6 на домофоне

Офис в Екатеринбурге

ул. Малышева, д. 12, 15 этаж.