Статья впервые опубликована 08.02.2016, обновлена 06.06.2022.

Невероятно, но факт: за год налоговая забирает у вас примерно полторы зарплаты. Эти деньги можно вернуть и потратить на новый айфон или отпуск у моря. Наша пошаговая инструкция расскажет, как улучшить своё финансовое положение за счёт налогового бюджета. Кстати, это совершенно законно.

Итак, вернуть деньги можно, если в прошлом году вы:

— купили квартиру или домик в деревне;

— платили за учёбу в школе или универе;

— лечили зубы и другие части тела.

Нашли подходящий пункт? Поздравляем — государство у вас в долгу.

— купили квартиру или домик в деревне;

— платили за учёбу в школе или универе;

— лечили зубы и другие части тела.

Нашли подходящий пункт? Поздравляем — государство у вас в долгу.

Сколько денег можно получить

Вы можете вернуть 13% потраченной суммы, но не больше 13% от размера официальных доходов за год. Расскажем на примере:

Вы купили однокомнатную квартиру в Зеленограде за 2 миллиона . Государство должно вернуть 13% — 260 тысяч. При этом вы зарабатываете 80 тысяч в месяц — примерно 1 миллион в год. Значит в этом году вам вернут только 13% от миллиона — 130 тысяч . Оставшиеся 130 тысяч получите в следующем году.

Если квартира куплена в браке, и нет брачного договора, на налоговый вычет могут претендовать оба супруга. Если квартира стоила 2 миллиона , то сумма может быть поделена пополам или на разные доли (например, 70% на 30%) в пределах этой суммы.

Важно

Вычет нельзя получить, если продавец ваш близкий родственником или член семьи.

Ещё пара примеров:

— поставили имплант из металлокерамики за 100 тысяч — вернёте 13 000 ;

— заплатили за учёбу сына в ВУЗе 50 тысяч — получите 6 500 .

Как это работает?

Все ваши доходы облагаются налогом — 13% зарплаты забирает государство. Если получаете на руки 87 тысяч, значит ваша официальная зарплата — 100 тысяч , а 13 тысяч ваш работодатель перечисляет в налоговый бюджет. Когда вы тратите деньги на жизненно важные штуки (жильё, лечение, учёба), государство по доброй воле возвращает те самые 13%. Это закон.

Главное, чтобы ваши доходы были официальными (белая зарплата, задекларированные доходы от фриланса или предпринимательства), а расходы были подкреплены документами.

Что нужно сделать

Если коротко, нужно собрать документы, отнести их в налоговую и написать заявление на возврат денег из бюджета. Также можно сделать всё удалённо через Госуслуги. Максимум через 4 месяца на ваш банковский счёт поступят деньги.

Список документов зависит от того, куда вы тратили деньги. Начнём с бумажек, которые нужны в любом случае:

- Справка 2-НДФЛ за предыдущий год — в ней отражена ваша зарплата, премии, отпускные и прочие выплаты. Эта справка сама подтягивается в личный кабинет налогоплательщика, если работодатель уже отчитался за прошлый год.

- Декларация 3-НДФЛ — это специальный отчёт, в котором нужно отразить все доходы за 2020 год: зарплату, дивиденды, доходы от продажи акций и имущества, доходы от предпринимательства, фриланса и так далее. Не нужно декларировать доходы от рэкета, работорговли и те доходы, которые налоговая не сможет отследить.

- Заявление на возврат налога можно заполнить по шаблону с сайта nalog.ruили прямо в налоговой, пока стоите в очереди. В заявлении нужно указать реквизиты банковского счёта, на который придут деньги. Налоговая советует указывать счёт в Сбербанке — так быстрее и надёжней.

Декларация простая. Её можно заполнить самостоятельно в личном кабинете налогоплательщка или при помощи программы Декларация, а можно поручить знакомому бухгалтеру. Возьмите с собой 2 копии: одну отдайте инспектору, на второй попросите поставить отметку налоговой. Если декларация затеряется в недрах бюрократической машины, у вас будет подтверждение.

Если купили жильё

Вы можете вернуть 13% стоимости купленного жилья. Максимальная сумма, с которой вернут деньги, если вы заплатили за квартиру собственными средствами — 2 миллиона . Если купили квартиру в ипотеку — 3 миллиона .

Даже если вы купили квартиру за 10 миллионов или пять квартир по миллиону за штуку — получите 13% от 2 миллионов. Не больше.

Есть лайфхак: можно оформить жилплощадь в долевую собственность. Покупаете квартиру за 5 миллионов пополам с супругом — каждый из вас получает 13% с двух миллионов . Итого: 260 тысяч каждому или 520 тысяч на семью.

Чтобы оформить возврат налогов при покупке жилья, нужны:

— копия договора купли-продажи с застройщиком или собственником;

— или акт приема-передачи и договор участия в долевом строительстве;

— копия документа об оплате: чека, квитанции, расписки продавца;

— свидетельство о государственной регистрации права (если ещё не зарегистрировали квартиру — сделайте это);

— заявление от супругов, если вычет был распределён.

Если брали ипотеку, можно вернуть ещё 13% с уплаченных процентов (с трёх миллионов максимум). Проценты с процентов, Карл! Это значит, можно получить ещё 390 тысяч. Для этого нужны:

— копия кредитного договора с графиком платежей по ипотеке;

— справка из банка об уплаченных за год процентах;

— документы, подтверждающие оплату: обычно достаточно принести справку из банка, но некоторые налоговые требуют платёжки, лучше перестраховаться.

По закону можно вернуть деньги, потраченные на ремонт жилья. Но на практике это почти бессмысленно. Во-первых, квартира должна быть с черновой отделкой — это фиксируется в акте сдачи-приёмки. Стоить при этом она должна меньше двух миллионов. Два миллиона — это максимальная сумма, с которой можно вернуть расходы на приобретение жилья. А ремонт — это та же статья расходов.

Если умудрились купить новую квартиру за полтора миллиона и ещё 500 тысяч вложили в ремонт — собирайте все чеки за отделочные материалы и за работу мастеров. Если ремонт делают частники без договора — ничего не выйдет.

Если платили за учёбу или за лечение

В этом случае максимальная сумма, с которой можно вернуть деньги — 120 тысяч . При этом лимит общий для расходов на учёбу и лечение. Допустим, в 2020 вы решили получить второе высшее и вылечили верхний ряд зубов. За семестр заплатили ВУЗу 50 тысяч, у стоматолога оставили 150. Можно ли претендовать на возврат с 200 тысяч? Нет, вам вернут 13% со 120 тысяч — 15 600 .

Лечить можно себя и семью: супруга, родителей, детей. Лимит остаётся прежним — 120 тысяч. Лечиться можно только в лицензированных российских клиниках. За БАДы и посещение знахаря-шамана деньги не вернут.

Если оплачиваете учёбу детей, общий лимит увеличивается на 50 тысяч за каждого. Учиться можно в негосударственных заведениях и даже за границей. Главное, чтобы у учителей была лицензия.

Чтобы вернуть деньги за лечение или обучение, нужны:

— копия лицензий на право оказания медицинских или образовательных услуг;

— копии договоров на предоставление услуг;

— копии документов об оплате;

— справка из медицинского учреждения об оплате услуг (только в случае лечения);

— копии документов, подтверждающих родство (если платили за родственников).

Если каких-то документов нет, позвоните в учреждение и попросите администратора их подготовить. Кстати, деньги можно вернуть за три последних года. Если лечились и учились в 2018, 2019 и 2020, можно попросить деньги за три года сразу.

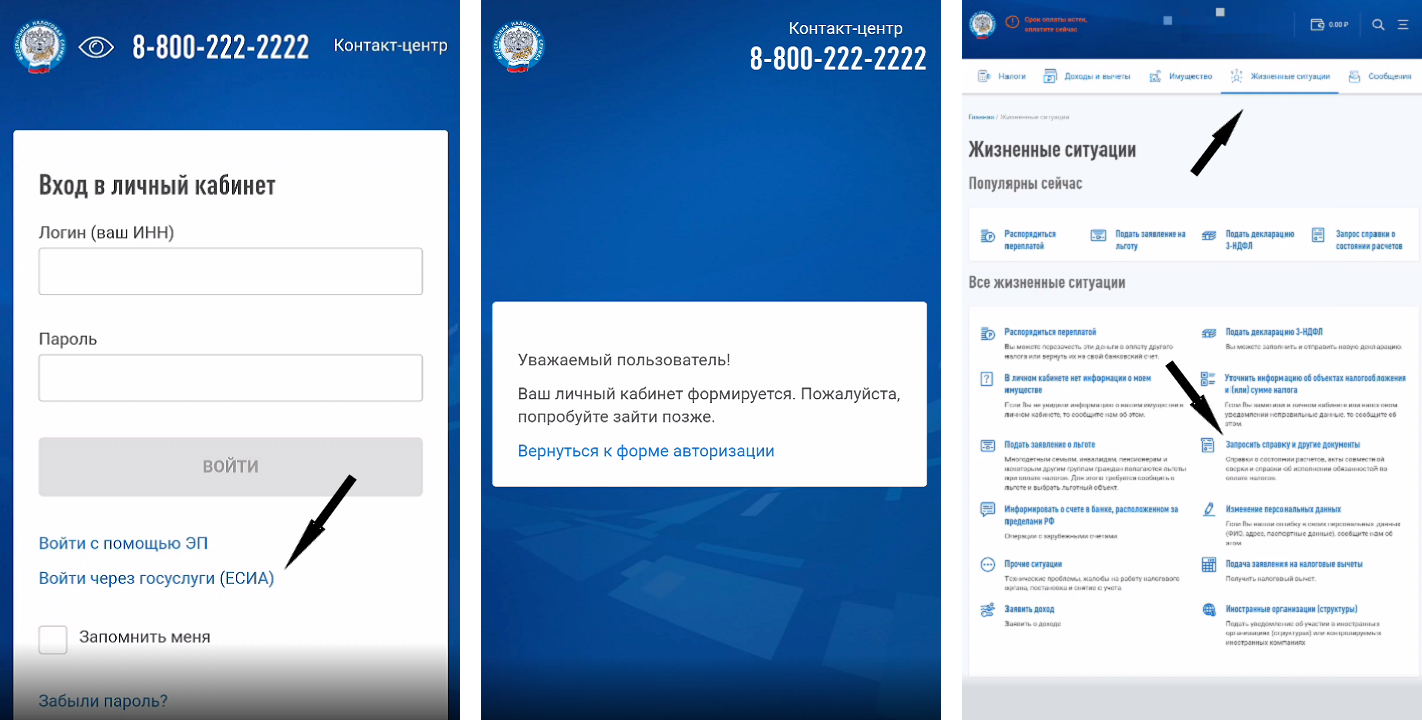

Запоняем заявление на получение налогового вычета

Заявление на получение налогового вычета подаётся через ЛК налогоплательщика. Если у вас его нет, захотите через сайт Госуслуги, для вас создадут новый. Обычно он формируется на следующий день.

Дальше выбираем раздел «жизненые ситуации».

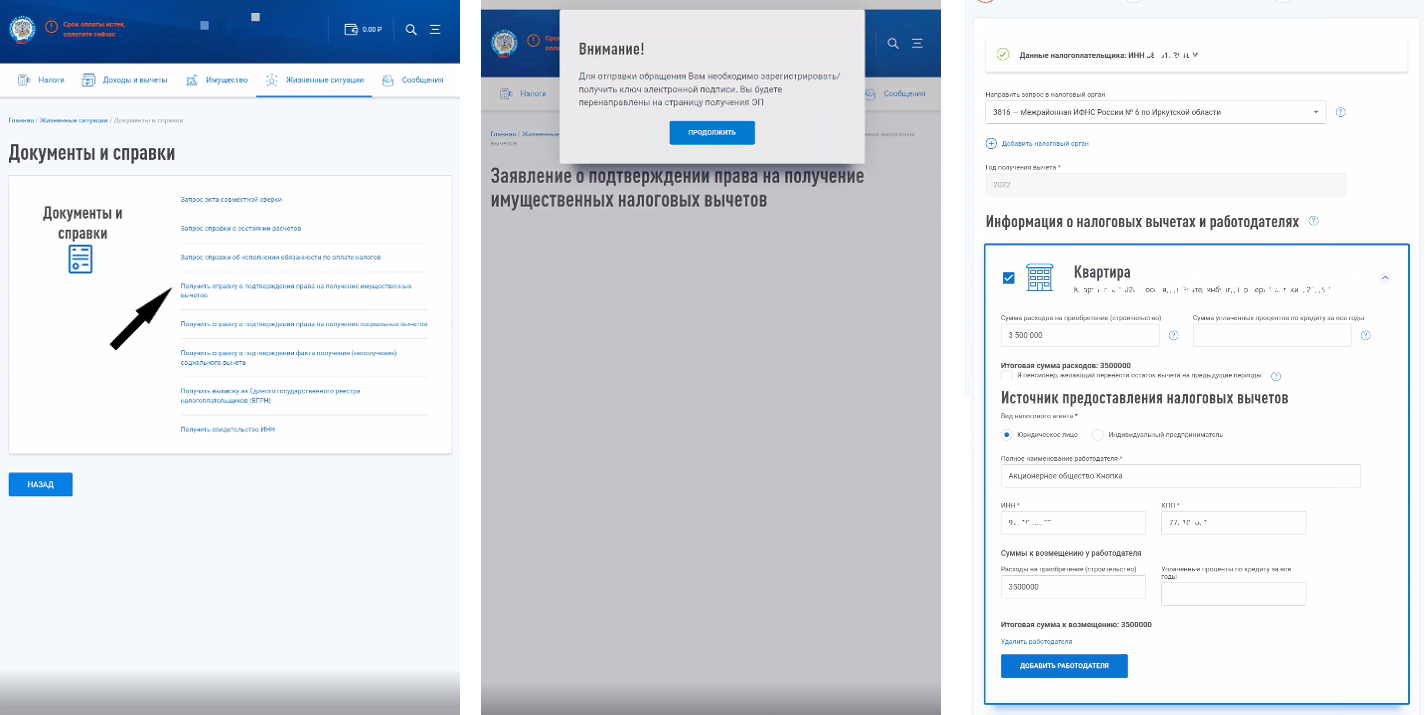

Выбираем «запросить справку и другие документы», а следом «получить справку о подтверждении права на получаение имущественного вычета». Если у вас ещё нет электронной подписи, страница сама перенаправит на её получение. Все данные предзаполнены, остаётся придумать пароль.

После этого возвращаеся к заполнению заявления. Выбираем собственность, заполняем рассходы и добавляем работоателя. Заполняем наименование ИНН и КПП, дублируем сумму расходов.

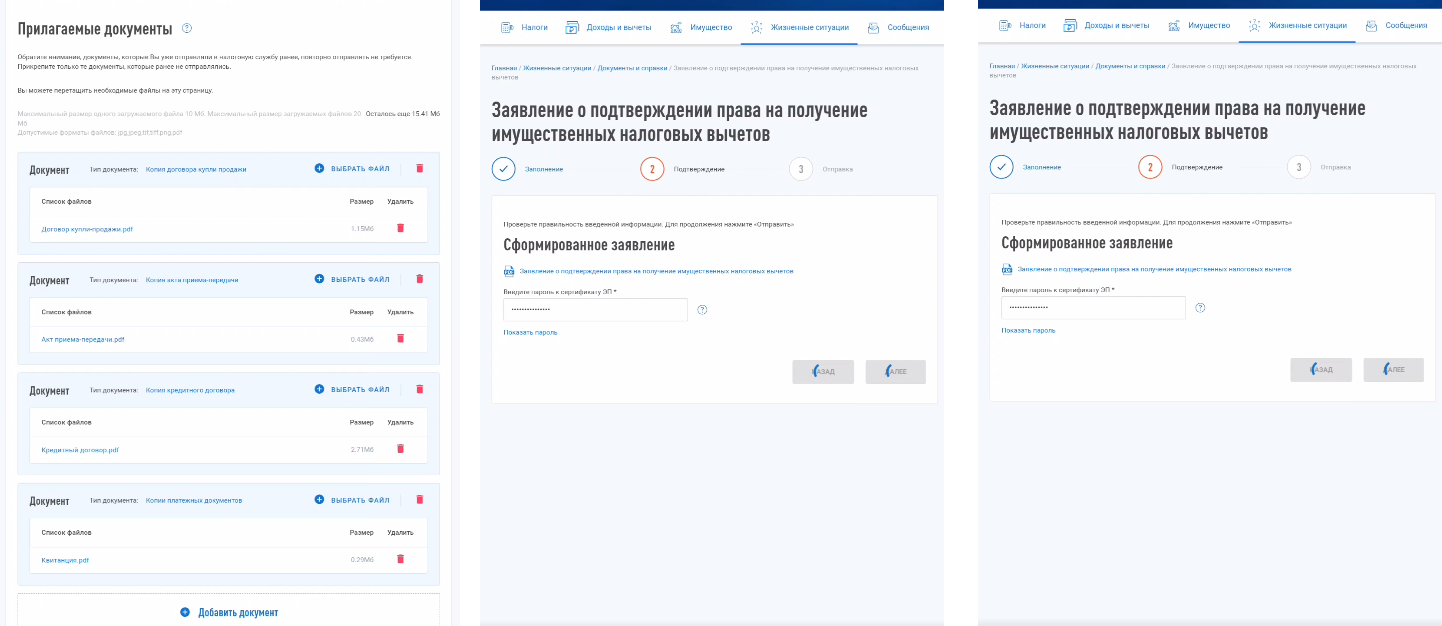

Загружаем документы: договор купли продажи, платёжки. Подписываем их и оптарвляем в налоговую. Ответ придёт придёт в течение 30 дней. Отслеживать его можно в разделе сообщений.

Если коротко

Таким же способом можно вернуть деньги за благотворительность, страхование жизни и операции с ценными бумагами. Рассказывать обо всём подробно не будем — отличается только набор документов. Если будут вопросы — пишите, мы ответим.

Ещё раз перечислим, что нужно сделать:

— получить справку 2-НДФЛ у работодателя или в личном кабинете налогоплательщика;

— заполнить декларацию 3-НДФЛ;

— заполнить заявление на возврат налогов;

— сделать копии документов, подтверждающих расходы (договоры, лицензии, чеки, квитанции, свидетельства на право собственности) или сразу подгрузить сканы в кабинет.

Копии документов нужно самостоятельно заверить в таком формате: «Копия верна. Подпись. Расшифровка. Дата.» Оригиналы лучше взять с собой — на случай, если возникнут вопросы. Не забывайте паспорт.

Отправляйтесь в налоговую по месту прописки. Можно заранее записаться на определённое время через сайт налоговой. Объясните инспектору, что хотите вернуть деньги по такой-то статье расходов. Эти же действия можно проделать через Госуслуги, без визита в инспекцию.

Отправляйтесь в налоговую по месту прописки. Можно заранее записаться на определённое время через сайт налоговой. Объясните инспектору, что хотите вернуть деньги по такой-то статье расходов. Эти же действия можно проделать через Госуслуги, без визита в инспекцию.

По закону у налоговой есть три месяца на проверку декларации и ещё месяц, чтобы перевести вам деньги. На деле, деньги могут прийти уже через месяц. Осталось решить, как их потратить :)

Отправьте эту статью своим друзьям, коллегам или сотрудникам. Они тоже вернут себе немного денежек из бюджета, а вы получите плюс в карму.

Все статьи мы анонсируем в Телеграме. Ещё там найдёте новости, советы и лайфхаки для предпринимателей. Присоединяйтесь!

Отправьте эту статью своим друзьям, коллегам или сотрудникам. Они тоже вернут себе немного денежек из бюджета, а вы получите плюс в карму.

Все статьи мы анонсируем в Телеграме. Ещё там найдёте новости, советы и лайфхаки для предпринимателей. Присоединяйтесь!

Оставьте заявку: