Кредитная история — штука непростая. Если её нет, или по какой-то причине она выглядит уже не так красиво как планировалось, кредит на развитие бизнеса можно и не получить. А также на ремонт, ипотеку и многие другие цели.

Но есть и хорошие новости — её можно улучшить. Разбираемся вместе с экспертом платформы цифровых решений для кредитования Credit.Club, зачем работать над своей кредитной историей, какие законные способы её улучшения существуют, и как не нарваться на мошенников.

Но есть и хорошие новости — её можно улучшить. Разбираемся вместе с экспертом платформы цифровых решений для кредитования Credit.Club, зачем работать над своей кредитной историей, какие законные способы её улучшения существуют, и как не нарваться на мошенников.

Зачем улучшать кредитную историю

Увеличить шансы на одобрение кредита

При рассмотрении заявки кредиторы оценивают клиента по разным факторам: возраст, платёжеспособность, наличие просрочек в кредитной истории и не только. По совокупности этих факторов кредитор принимает окончательное решение. Поэтому чем лучше кредитная история, тем выше вероятность получить одобрение.

Получить более выгодную ставку по кредиту

Если у заёмщика нет записей в кредитной истории, кредитору сложнее оценить его финансовую дисциплину и умение распоряжаться заёмными средствами. Чтобы подстраховаться на случай невозврата долга, банк, например, может установить повышенную ставку по кредиту.

Когда у заёмщика появляется больше записей о кредитах, выплаченных вовремя, он становится привлекательнее для банка. Такому клиенту банк может предложить кредит по более низкой ставке.

Получить кредит без залога

Банк сильно рискует, когда выдаёт деньги клиенту с нулевой кредитной историей. Чтобы снизить риски, кредитору нужны гарантии — залог или поручитель.

Когда кредитная история у клиента уже наработана, банку проще оценить кредитоспособность клиента и выдать беззалоговый кредит.

При рассмотрении заявки кредиторы оценивают клиента по разным факторам: возраст, платёжеспособность, наличие просрочек в кредитной истории и не только. По совокупности этих факторов кредитор принимает окончательное решение. Поэтому чем лучше кредитная история, тем выше вероятность получить одобрение.

Получить более выгодную ставку по кредиту

Если у заёмщика нет записей в кредитной истории, кредитору сложнее оценить его финансовую дисциплину и умение распоряжаться заёмными средствами. Чтобы подстраховаться на случай невозврата долга, банк, например, может установить повышенную ставку по кредиту.

Когда у заёмщика появляется больше записей о кредитах, выплаченных вовремя, он становится привлекательнее для банка. Такому клиенту банк может предложить кредит по более низкой ставке.

Получить кредит без залога

Банк сильно рискует, когда выдаёт деньги клиенту с нулевой кредитной историей. Чтобы снизить риски, кредитору нужны гарантии — залог или поручитель.

Когда кредитная история у клиента уже наработана, банку проще оценить кредитоспособность клиента и выдать беззалоговый кредит.

Как самостоятельно проверить кредитную историю

Первый шаг — запросить кредитную историю через Госуслуги.

Есть и другие способы её получить, но через Госуслуги это сделать проще всего:

1. Заходим в подтверждённый аккаунт на Госуслугах.

2. Открываем раздел «Справки, выписки».

3. Переходим во вкладку «Сведения о бюро кредитных историй».

4. Отправляем запрос и ждём уведомления о получении списка БКИ — оно придёт в личный кабинет и на почту.

5. Проверяем в личном кабинете Госуслуг нужные сведения.

6. Проходим авторизацию на официальных страницах БКИ и запрашиваем данные. У каждого БКИ свои этапы этой процедуры, но некоторые бюро упростили процесс: авторизация в них проходит автоматически через аккаунт на Госуслугах.

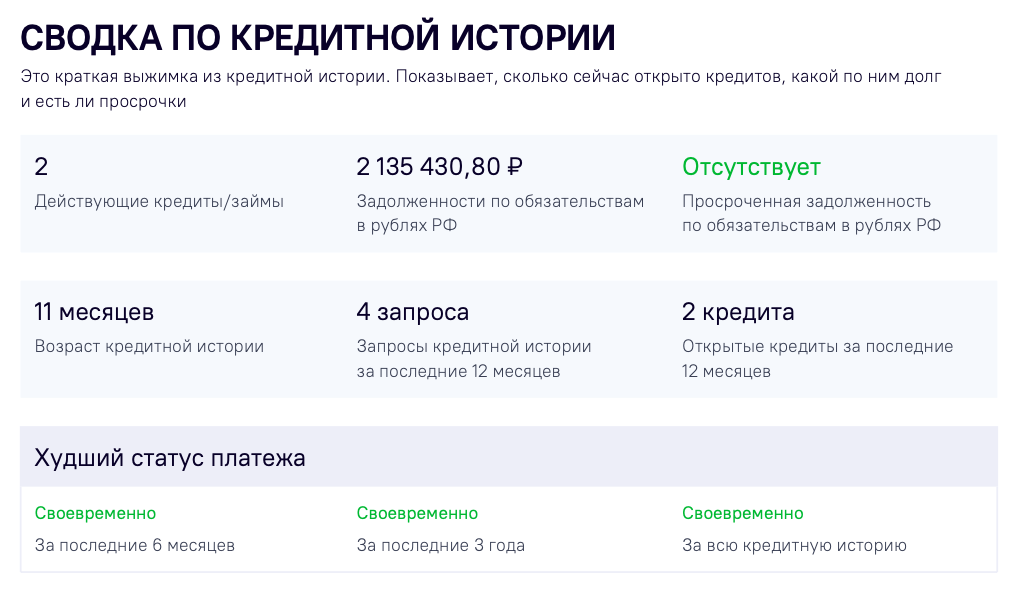

Второй шаг — изучить кредитный отчёт.

Главное проверить, не закрались ли в него ошибки. Например, просрочки, которых на самом деле не было, или чужие кредиты. Да, такое тоже может быть.

Есть и другие способы её получить, но через Госуслуги это сделать проще всего:

1. Заходим в подтверждённый аккаунт на Госуслугах.

2. Открываем раздел «Справки, выписки».

3. Переходим во вкладку «Сведения о бюро кредитных историй».

4. Отправляем запрос и ждём уведомления о получении списка БКИ — оно придёт в личный кабинет и на почту.

5. Проверяем в личном кабинете Госуслуг нужные сведения.

6. Проходим авторизацию на официальных страницах БКИ и запрашиваем данные. У каждого БКИ свои этапы этой процедуры, но некоторые бюро упростили процесс: авторизация в них проходит автоматически через аккаунт на Госуслугах.

Второй шаг — изучить кредитный отчёт.

Главное проверить, не закрались ли в него ошибки. Например, просрочки, которых на самом деле не было, или чужие кредиты. Да, такое тоже может быть.

В кредитном отчёте от Объединённого Кредитного Бюро есть информация об индивидуальном рейтинге заёмщика, действующих кредитных договорах, наличии просрочек и о том, кто и когда интересовался кредитной историей заёмщика.

По закону «О государственной регистрации недвижимости» 218-ФЗ банковские кредиторы обязаны указывать в кредитном отчёте причины отказов. Эта информация поможет проанализировать кредитную историю и понять, что с ней не так. Однако часто в причинах отказа банки указывают общую фразу. Например, «кредитная политика заимодавца». Это значит, что не по всем заявкам получится выяснить точные причины отказов.

Ещё один раздел кредитного отчёта — индивидуальный рейтинг заёмщика. Это цифра, которая говорит о кредитоспособности клиента. Рейтинг работает по простому принципу: чем он выше, тем привлекательнее заёмщик для кредитора. Когда клиент берёт кредиты и вовремя их выплачивает, его рейтинг растёт, а когда допускает просрочки, то рейтинг падает.

Высокий индивидуальный рейтинг повышает шансы на одобрение кредита, но не страхует от отказов — это право по-прежнему остаётся за банком.

Третий шаг — выбрать способ улучшения кредитной истории.

Например, купить товар в рассрочку, оформить кредитную карту или получить залоговый кредит.

Третий шаг — выбрать способ улучшения кредитной истории.

Например, купить товар в рассрочку, оформить кредитную карту или получить залоговый кредит.

Как исправить кредитную историю

Исправить кредитную историю — значит удалить или скорректировать записи, которые появились там по ошибке. Например, если специалист банка случайно направил информацию о просрочке в кредитную историю другого клиента-однофамильца. Тогда заёмщик может оспорить ошибки.

Как исправить ошибки в кредитной истории

1. Заёмщик направляет заявление кредитору или в бюро кредитных историй и прикладывает документы, подтверждающие ошибку.

2. Кредитную историю проверяют и корректируют, если в ней действительно есть ошибка. Обычно на это уходит от недели до месяца.

2. Кредитную историю проверяют и корректируют, если в ней действительно есть ошибка. Обычно на это уходит от недели до месяца.

Польза:

Заёмщик быстро и бесплатно улучшает свою кредитную историю, чтобы повысить шансы на одобрение кредита.

Какими способами улучшить кредитную историю

Если сведения о просрочках заёмщика достоверные, то просто убрать их из кредитной истории не получится. Чтобы банки снова начали одобрять кредиты, придётся поработать над улучшением кредитной истории. На это лучше закладывать не меньше года, зато потом будет легче получить кредит на желаемую сумму и под более низкий процент.

Остановимся подробнее на каждом способе улучшения кредитной истории.

1. Оформить кредитную карту

План действий:

1) Заёмщик оформляет кредитную карту с небольшим лимитом.

2) Оплачивает свои покупки картой.

3) Своевременно её пополняет.

Остановимся подробнее на каждом способе улучшения кредитной истории.

1. Оформить кредитную карту

План действий:

1) Заёмщик оформляет кредитную карту с небольшим лимитом.

2) Оплачивает свои покупки картой.

3) Своевременно её пополняет.

Польза:

Чем больше сумма, которая уже выплачена по кредитам, тем большую сумму кредитор одобрит в будущем. За счёт кредитной карты этот лимит увеличится. Кроме того, в кредитной истории заёмщика появятся записи об исправных платежах, которые будут говорить о его финансовой дисциплинированности.

2. Купить товар в рассрочку

План действий:

1) Купить в магазине товар в рассрочку.

2) Своевременно вносить платежи.

3) Выплатить стоимость товара в установленные сроки.

План действий:

1) Купить в магазине товар в рассрочку.

2) Своевременно вносить платежи.

3) Выплатить стоимость товара в установленные сроки.

Польза:

Рассрочка и информация о выполнении обязательств появятся в кредитной истории.

Особенность:

Сведения о рассрочке попадут в кредитную историю, только если деньги на неё выдавал банк, с которым работает магазин. Если же магазин использует свои деньги для рассрочек клиентам, то информация о сделке вряд ли попадёт в кредитную историю.

3. Оформить небольшой потребительский кредит

План действий:

1) Оформить потребительский кредит.

2) Исправно вносить ежемесячные платежи.

3) Погасить кредит.

План действий:

1) Оформить потребительский кредит.

2) Исправно вносить ежемесячные платежи.

3) Погасить кредит.

Польза:

В кредитной истории появится запись об успешно выплаченном кредите. В будущем это даст возможность получить кредит уже на бо́льшую сумму и, вероятно, под более низкий процент.

4. Взять кредит с поручителем или под залог имущества

План действий:

1) Взять кредит с поручителем или под залог квартиры или машины.

2) Вовремя платить по кредиту.

3) Закрыть кредит.

План действий:

1) Взять кредит с поручителем или под залог квартиры или машины.

2) Вовремя платить по кредиту.

3) Закрыть кредит.

Польза:

У банка будут дополнительные гарантии — поручитель или залог, поэтому есть шансы получить одобрение даже с недостатками в кредитной истории. Когда кредит будет закрыт, это усилит кредитную историю заёмщика.

5. Открыть депозит в банке

План действий: открыть депозит и положить на него свободные деньги.

План действий: открыть депозит и положить на него свободные деньги.

Польза:

Прямо депозит не влияет на улучшение кредитной истории, зато показывает платёжеспособность клиента, а для кредитора это важно.

Какими способами нельзя улучшить кредитную историю

Услуги по аннулированию кредитной истории или удалению из неё записей о просрочках предлагают только мошенники. Информацию в кредитной истории действительно можно изменить или оспорить, но только если в ней допущены ошибки. Просто по желанию этого сделать нельзя.

Какие услуги предлагают мошенники:

Чаще всего мошенники выдают себя за сотрудников юридических компаний, банков и бюро кредитных историй. Действуют они так:

1) Просят направить отчёт по кредитной истории или предоставить персональные данные, чтобы самим запросить её в бюро кредитных историй.

2) Просят внести полную предоплату за услугу и при этом не заключают договор. После оплаты говорят, что пришлют исправленную кредитную историю или подробный план действий.

3) Отправляют поддельную кредитную историю или просто пропадают.

Какие услуги предлагают мошенники:

- Удалить из кредитной истории информацию о просрочках и незакрытых кредитах.

- Заморозить кредитные данные, пока заёмщик получает новый кредит.

- Полностью удалить записи из кредитной истории.

- Помощь своих людей в бюро кредитных историй или банках, чтобы улучшить кредитную историю.

Чаще всего мошенники выдают себя за сотрудников юридических компаний, банков и бюро кредитных историй. Действуют они так:

1) Просят направить отчёт по кредитной истории или предоставить персональные данные, чтобы самим запросить её в бюро кредитных историй.

2) Просят внести полную предоплату за услугу и при этом не заключают договор. После оплаты говорят, что пришлют исправленную кредитную историю или подробный план действий.

3) Отправляют поддельную кредитную историю или просто пропадают.

Как не попасть в руки мошенников

Обращать внимание на формулировки в услугах

Если предлагают быстро удалить информацию из кредитной истории, в которой нет ошибок, то скорее всего это обман.

Изучить сайт

Обычно у мошенников на сайтах указаны только почта и телефон. В то время как компании, которым нечего скрывать, размещают на сайте реквизиты. По ним законность работы компании можно проверить через Единый государственный реестр.

Обратить внимание на формат оплаты

Если компания просит оплатить услугу полностью без заключения договора, то, вероятнее всего, это мошенники.

Если предлагают быстро удалить информацию из кредитной истории, в которой нет ошибок, то скорее всего это обман.

Изучить сайт

Обычно у мошенников на сайтах указаны только почта и телефон. В то время как компании, которым нечего скрывать, размещают на сайте реквизиты. По ним законность работы компании можно проверить через Единый государственный реестр.

Обратить внимание на формат оплаты

Если компания просит оплатить услугу полностью без заключения договора, то, вероятнее всего, это мошенники.

Над материалом работали

Алексей Веретенников, юрист платформы цифровых решений для кредитования Credit.Club

ответим на человеческом!

Остались вопросы?