С 2025 года нас ждут, пожалуй, самые масштабные изменения в налоговой системе за последние несколько лет. Больше всего разговоров про прогрессивную шкалу НДФЛ и появление НДС на упрощённой системе налогообложения (УСН). В этой статье разберём налог на добавленную стоимость и ответим на популярные вопросы.

Что внутри:

Что поменяется для бизнесов на УСН

Какие ставки НДС будут на УСН

Как определить, какой НДС обойдётся дешевле

Что делать, если НДС неизбежен

Как составить договор для УСН на НДС

Можно ли уйти от НДС, если фактический оборот больше лимита

Что изменится для ваших покупателей, если у вас появится НДС

Какие ещё есть подводные камни при работе с НДС

Что поменяется для бизнесов на УСН

1. Больше компаний смогут применять «упрощёнку»

В следующем году применять УСН смогут компании с оборотом до 450 000 000 ₽ в год. Действующее ограничение составляет 265 800 000 ₽ в год.

Доходы сверх установленного лимита (199 350 000 ₽ в 2024 году) не будут облагаться повышенными ставками: 8% для УСН «Доходы» и 20% для УСН «Доходы минус расходы» при обычных 6 и 15% соответственно.

Доходы сверх установленного лимита (199 350 000 ₽ в 2024 году) не будут облагаться повышенными ставками: 8% для УСН «Доходы» и 20% для УСН «Доходы минус расходы» при обычных 6 и 15% соответственно.

2. Появится НДС

Да, все положительные моменты выше полностью перекрывает этот пункт.

Налог на добавленную стоимость в 2025 году начнут платить бизнесы, доход которых:

Налог на добавленную стоимость в 2025 году начнут платить бизнесы, доход которых:

- в 2024 году превысил 60 000 000 ₽ — с января 2025 года

- уже в течение 2025 года превысил 60 000 000 ₽ — со следующего месяца после такого превышения

Важно:

Доход — это сумма, которая указывается в декларации по УСН. Если вы ИП на патенте, то нужно прибавить ещё и фактический доход по патентам.

Однако есть два вида компаний, которые даже при превышении 60 000 000 ₽ могут не платить НДС:

- IT-компании, продающие лицензии на продукт, включённый в реестр российского ПО

- Заведения общественного питания, где средняя зарплата не ниже средней по региону, и доля выручки именно от общепита не менее 70%

Какие ставки НДС будут на УСН

Бизнесам на «упрощёнке» с доходом более 60 000 000 ₽ предлагают на выбор два стула два вида НДС:

Стандартный НДС

Его применяют сейчас те, кто выбрал основную систему налогообложения (ОСНО): ставка 20% с возможностью применять вычеты.

Этот вариант подойдет тем, у кого много поставщиков, работающих с НДС. Или есть возможность резко увеличить их количество.

Расчёт налога в этом случае будет выглядеть так:

Продажи составили 1 200 000 ₽, в том числе НДС — 200 000 ₽. У поставщиков, работающих с НДС, купили на 900 000 ₽, в том числе НДС 150 000 ₽.

По итогу квартала нужно заплатить НДС в бюджет: 200 000 ₽ – 150 000 ₽ = 50 000 ₽.

Этот вариант подойдет тем, у кого много поставщиков, работающих с НДС. Или есть возможность резко увеличить их количество.

Расчёт налога в этом случае будет выглядеть так:

Продажи составили 1 200 000 ₽, в том числе НДС — 200 000 ₽. У поставщиков, работающих с НДС, купили на 900 000 ₽, в том числе НДС 150 000 ₽.

По итогу квартала нужно заплатить НДС в бюджет: 200 000 ₽ – 150 000 ₽ = 50 000 ₽.

«Особый» НДС

Его, на наш взгляд, логичнее было бы назвать оборотным налогом. Или налогом с продаж. Такой НДС будут платить бизнесы на УСН по ставкам 5 или 7%.

Ставка 5% — если оборот менее 250 000 000 ₽ в год.

Ставка 7% — если оборот от 250 000 000 до 450 000 000 ₽ в год.

Ставка 5% — если оборот менее 250 000 000 ₽ в год.

Ставка 7% — если оборот от 250 000 000 до 450 000 000 ₽ в год.

Важно:

При выборе этих ставок нельзя применять вычеты по НДС. То есть налог будет рассчитываться от общей суммы дохода.

Если доход составил те же 1 200 000 ₽, то НДС в этой сумме по ставке 5% составит 57 143 ₽. Уменьшить эту сумму не удастся.

Подавать в налоговую заявление о выбранном варианте НДС не нужно. Достаточно указать выбранную ставку в декларации по НДС.

Подавать в налоговую заявление о выбранном варианте НДС не нужно. Достаточно указать выбранную ставку в декларации по НДС.

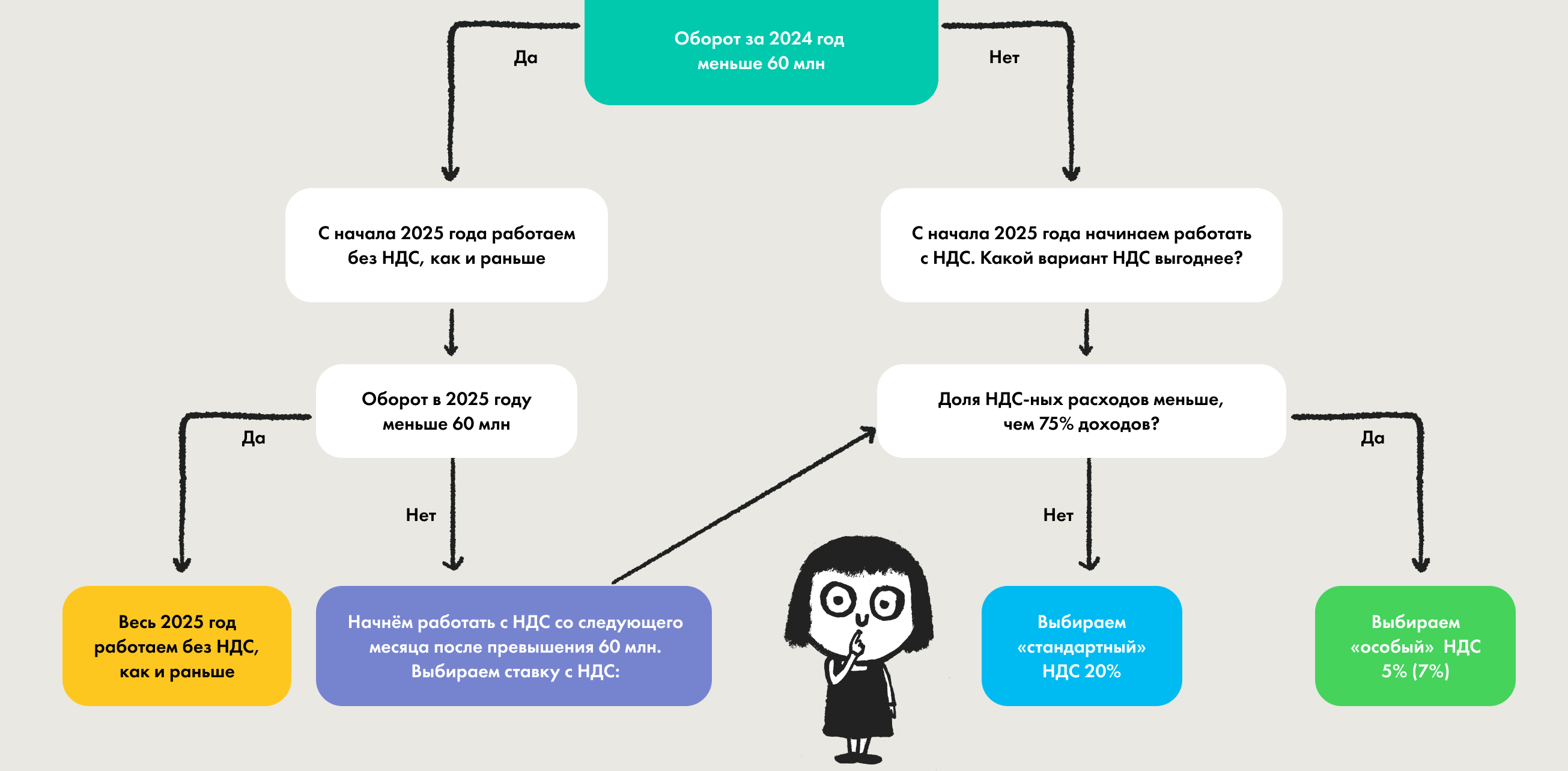

Блок-схема, показывающая принцип начала работы с НДС

Если оборот компании или ИП меньше 60 000 000 ₽ в год, то беспокоиться не о чем, изменения вас не коснутся.

Если больше (или вы ожидаете, что будет больше), тогда нужно понять, с какого момента возникнет НДС. И, что важнее, определиться со ставкой НДС.

Если больше (или вы ожидаете, что будет больше), тогда нужно понять, с какого момента возникнет НДС. И, что важнее, определиться со ставкой НДС.

Как определить, какой НДС обойдётся дешевле

Здесь роль водораздела играет доля расходов с НДС — 75%.

Пример:

Доход, облагаемый НДС — 1 000 000 ₽.

Расходы от поставщиков, работающих с НДС по ставке 20% — 750 000 ₽ (75%).

Стандартный НДС к уплате составит 20% от разницы между НДС с доходов и НДС с расходов: (1 000 000 ₽ х 20%) – (750 000 ₽ х 20%) = 50 000 ₽.

«Особый» НДС будет такой же — 5% от суммы доходов, без вычетов: 1 000 000 ₽ х 5% = 50 000 ₽.

Вывод:

Если у вас мало поставщиков, которые могут выдать счёт-фактуру по ставке 20%, то дешевле выбрать «особый» НДС по ставке 5 или 7%, в зависимости от оборота.

Пример:

Доход, облагаемый НДС — 1 000 000 ₽.

Расходы от поставщиков, работающих с НДС по ставке 20% — 750 000 ₽ (75%).

Стандартный НДС к уплате составит 20% от разницы между НДС с доходов и НДС с расходов: (1 000 000 ₽ х 20%) – (750 000 ₽ х 20%) = 50 000 ₽.

«Особый» НДС будет такой же — 5% от суммы доходов, без вычетов: 1 000 000 ₽ х 5% = 50 000 ₽.

Вывод:

Если у вас мало поставщиков, которые могут выдать счёт-фактуру по ставке 20%, то дешевле выбрать «особый» НДС по ставке 5 или 7%, в зависимости от оборота.

Что делать, если НДС неизбежен

Если обороты вашего бизнеса растут и точно превысят 60 000 000 ₽, то нужно подготовиться заранее: предупредить покупателей и договориться с ними о повышении цен (с уже заложенным НДС). Иначе получится так, что покупатели будут платить как раньше, а вы будете «за свой счёт» оплачивать дополнительный налог.

В отдельных ситуациях может случиться и так. Но, кажется, появление нового налога в большинстве случаев вызовет пропорциональный рост стоимости товаров и услуг. То есть, если у вас появится НДС в размере 5% от оборота, то на эти 5% и вырастет стоимость услуг или товаров.

В отдельных ситуациях может случиться и так. Но, кажется, появление нового налога в большинстве случаев вызовет пропорциональный рост стоимости товаров и услуг. То есть, если у вас появится НДС в размере 5% от оборота, то на эти 5% и вырастет стоимость услуг или товаров.

Как составить договор для УСН на НДС

Если вы попали под НДС на УСН, важно знать, что этот налог доплачивается предпринимателем либо из своего кармана, либо эту обязанность перекладывают на контрагента. Эту информацию нужно прописать в договоре с поставщиком.

Как быть? Если вы уже ведёте бухгалтерию в Кнопке — обратитесь к нам: отправим шаблоны документов по НДС либо составим их персонально для вашего бизнеса. А если мы пока не знакомы — можно записаться на консультацию к бухгалтеру.

Можно ли уйти от НДС, если фактический оборот больше лимита

Можно, но не всем и не всегда.

Самый простой вариант — разделить денежные потоки на 2-3 разных компании или ИП. Важно сделать это правильно, чтобы налоговая не заподозрила в дроблении бизнеса.

Заподозрить могут, если сочетаются несколько факторов:

Самый простой вариант — разделить денежные потоки на 2-3 разных компании или ИП. Важно сделать это правильно, чтобы налоговая не заподозрила в дроблении бизнеса.

Заподозрить могут, если сочетаются несколько факторов:

- отчётность по всем ООО и ИП сдают с одного IP-адреса

- сотрудники всех фирм работают в одном офисе, магазины занимают одни и те же помещения

- в разных компаниях и ИП трудоустроены одни и те же работники

- у каждой компании доходы приближаются к порогу 60 000 000 ₽

- всеми компаниями фактически руководит один и тот же человек

- компании оплачивают расходы друг за друга

Если налоговая докажет факт дробления, то доходы всей группы компаний объединят и доначислят налоги (НДС и, в некоторых случаях, налог на прибыль), пени и штрафы.

Но не каждое разделение бизнеса является дроблением. Например, если вы решили открыть бизнес в другом городе, то открыть для этого отдельную ООО — более чем законно.

Либо вы захотели разделить клиентов по видам услуг, чтобы оптимизировать процессы и, возможно, улучшить клиентский опыт покупателей — это тоже законно. Главное, чтобы у каждой компании были свои сотрудники, она самостоятельно оплачивала зарплату и другие расходы, и у неё был свой руководитель.

Но не каждое разделение бизнеса является дроблением. Например, если вы решили открыть бизнес в другом городе, то открыть для этого отдельную ООО — более чем законно.

Либо вы захотели разделить клиентов по видам услуг, чтобы оптимизировать процессы и, возможно, улучшить клиентский опыт покупателей — это тоже законно. Главное, чтобы у каждой компании были свои сотрудники, она самостоятельно оплачивала зарплату и другие расходы, и у неё был свой руководитель.

Что изменится для ваших покупателей, если у вас появится НДС

Для физических лиц и покупателей, которые работают на УСН, не изменится ничего. Просто в ваших закрывающих документах будет выделен НДС.

Покупатели на ОСНО или УСН со стандартным НДС (по ставке 20% с возможностью вычетов), смогут принимать ваш НДС к вычету, уменьшая свой налог. Это можно использовать как аргумент в пользу повышения стоимости.

Покупатели на ОСНО или УСН со стандартным НДС (по ставке 20% с возможностью вычетов), смогут принимать ваш НДС к вычету, уменьшая свой налог. Это можно использовать как аргумент в пользу повышения стоимости.

Какие ещё есть подводные камни при работе с НДС

Если вы используете онлайн-кассу, то её нужно будет перенастроить, чтобы в чеках выделялся НДС. Для перенастройки рекомендуем обратиться в техподдержку самой кассы.

Также с появлением в вашей жизни НДС придётся каждый квартал подавать декларацию в налоговую. В ней будет перечень всех реализаций — так называемая книга продаж. То есть выписать какой-то акт или накладную задним числом, как сейчас могу поступить бизнесы на УСН, не получится. Иначе нужно будет подавать корректировку за прошлый период и доплачивать налог.

Ещё у ФНС появится больше информации о ваших доходах — они будут видны в книге продаж. Поэтому может увеличиться число встречных проверок или иных запросов. Но как будет в реальности — покажет время.

Несмотря на все сложности, которые ожидают предпринимателей, мы уже подготовились к изменениям и готовы помогать вам вести учёт в новых реалиях. На все вопросы мы ответим на персональных консультациях, либо полностью заберём бухгалтерию на себя. Просто оставьте заявку в форме ниже или позвоните по телефону 88003337826. Познакомимся с вашим бизнесом и сориентируем в сложных вопросах.

А за свежими новостями для предпринимателей переходите в наш Телеграм-канал ➡️ https://t.me/knopkanews. Публикуем важные новости для бизнеса и оперативно отвечаем на вопросы в комментариях.

Также с появлением в вашей жизни НДС придётся каждый квартал подавать декларацию в налоговую. В ней будет перечень всех реализаций — так называемая книга продаж. То есть выписать какой-то акт или накладную задним числом, как сейчас могу поступить бизнесы на УСН, не получится. Иначе нужно будет подавать корректировку за прошлый период и доплачивать налог.

Ещё у ФНС появится больше информации о ваших доходах — они будут видны в книге продаж. Поэтому может увеличиться число встречных проверок или иных запросов. Но как будет в реальности — покажет время.

Несмотря на все сложности, которые ожидают предпринимателей, мы уже подготовились к изменениям и готовы помогать вам вести учёт в новых реалиях. На все вопросы мы ответим на персональных консультациях, либо полностью заберём бухгалтерию на себя. Просто оставьте заявку в форме ниже или позвоните по телефону 88003337826. Познакомимся с вашим бизнесом и сориентируем в сложных вопросах.

А за свежими новостями для предпринимателей переходите в наш Телеграм-канал ➡️ https://t.me/knopkanews. Публикуем важные новости для бизнеса и оперативно отвечаем на вопросы в комментариях.

Над материалом работали

Дмитрий Нелюбин, консультирующий бухгалтер, ведущий эксперт Кнопки

ответим на человеческом!

Остались вопросы?